Column

コラム- 2021/03/04

- #飲食店経営全般

【飲食店経営講座:領収書】こんなときどうする?! “領収書あるある”と“基本のキ”

飲食店で「領収書をください」と頼まれるのは日常のことですが、少し特殊な依頼があると「あれ、それって発行していいんだっけ?」という迷うこともよくありますよね。

ここでは、そんな“領収書あるある”をピックアップ。

対応策をあわせてご紹介します。

また、店舗スタッフとしては領収書は一般的なものですが、実は怖い存在でもあります。

不正な領収書を発行すると、場合によっては、脱税ほう助に抵触する恐れも……。

とはいえ、そんな難しいことではないので、基本をしっかり押さえておけば大丈夫でしょう。

領収書に関するよくある疑問

実際に飲食店を経営したり、そのスタッフとして働いていると、領収書にまつわる細かな疑問を感じる機会は多くあると思います。

1.1 領収書は、絶対発行しないといけないの?

民法486条で「弁済したものは、弁済を受領した者に対して受取証書の発行を請求できる」と定められています。

つまり、お客様に要求された場合、店側には領収書を発行する義務が発生するということです。

領収書の役割を考えれば、なぜ義務なのかが、もっと分かりやすくなると思います。

飲食店の場合は、領収書とは店側が店内のサービスを利用するお客様に対して、何らかの対価として確かにお金を受け取ったことを証明する為に発行する書類です。

お客様にとっても、お金を二重に請求されることを防ぐことができるし、そこでかかった食事代は経費で使ったことも証明できます。

そのため、お客様に「領収書をください」と言われる時、必ず領収書を用意しましょう。

しかし、注意すべき点は、領収書の「再発行」の義務はないので、断ることができます。なぜなら、一度発行した領収書をもう一度発行するなら、二重発行となります。

また、架空売り上げや不正使用等の法律上のリスクもあるので、お客様にお断りすることができます。

もし相手は常連のお客様なので、どうしても断らない場合に、領収書に「再発行」を明記した上で、前の領収書の控えと再発行の領収書の控えを保管しておきましょう。

1.2 領収書を後日発行できますか。

支払った当日に領収書を請求されなかったけど、後日に発行を請求される場合には、当時の飲食とその支払状況を確認した上で、後日発行することができます。

そして、領収書の日付は発行日ではなく、受領日を記入しましょう。念のために、領収書の但し書きに後日発行の事情を説明した方が良いです。

1.3 領収書は分割して発行できるのか

一枚の領収書を二枚にわけて発行することができますかという質問もよくあるので、状況に分けて説明します。

割り勘の場合

この場合は、まったく問題寧ですね。領収書を分割して発行することができます。

支払った金額の一部の領収書を請求する

例えば、取引先との会食で、3万円かかったけれども、限度額があって2万円までしかけいひせいさんできないなどがよくあるケースです。

そういった場合でも、問題はありませんので、にこやかに発行してあげましょう。

高価の領収書を二つに分けて発行する

上記同様、こちらも大丈夫です。

少し法律を知っている方だと、とくに高額の場合、領収書を分割すると違法になるリスクがあるのでは?と不安を感じる方もいらっしゃるかもしれませんが、とくに飲食店の場合は、心配しなくても大丈夫なケースが多いはずです。

なぜなら、違法になるケースとしては、「固定資産」を「経費」として扱おうと虚偽の計上をした際がほとんどです。

一方で、飲食店が提供する領収書で「お食事代として」と但し書きを明記すれば、この費用が「固定資産」にはあたらないことが明白です。

ですので、「脱税ほう助」にもなる心配はほとんどないはずです。

詳しくはこちら

印紙税を節約する為に、自ら領収書を分割する

領収書の金額は5万円以上100万円以下の場合には、200円の収入印紙を貼る必要があります。実は印紙税を節約する為に、5万円の領収書を二つに分けるのは合法的な方法です。

しかし、複数枚に分けたい場合には、必ずお客様に確認しておきましょう。

1.4 クレジットカード決済の場合、領収書は発行できますか

結論から先に言うと、発行義務がありません。

そもそも、領収書は現金のみの受領を証明する書類なので、クレジットカードで決済した場合には、領収書を発行する義務は実はないのです。

お金の支払い先はクレジットカード会社に移転するからです。

もし、発行するなら、領収書に「クレジットカードにてお支払い」と明記しなければなりません。

また、これは税法上の領収書にはあたらないので、5万円を超えたとしても、店側は収入印紙を貼る義務はありません。

ちなみに、最近電子マネーを利用している人が増えています。電子マネーは現金と見なされるので、電子マネーで決済した場合には、領収書を発行義務があります。

1.5 領収書の書き方に不備がある場合どうするのか

もし領収書の書き方に不備があったら、間違ったところに訂正印や修正テープなどで書き直すのは禁止されています。

領収書は連番になっていることが多いので、間違った領収書を捨ててしまうと一つの数字が欠けてしまうことになって、粉飾決算などを疑われる恐れがあります。

そのため、返却された領収書に大きく「×」を記入した上で、ホチキスで留めておきましょう。

正しく領収書を書けるように、領収書の書き方をしっかり覚えた方がいいでしょう。

1.6 白紙の領収書を発行できるのか

できません。

むしろ、法律違反になるリスクがあります。そのため、お客様から白紙の領収書を発行してくれと頼まれたら、断るべきです。

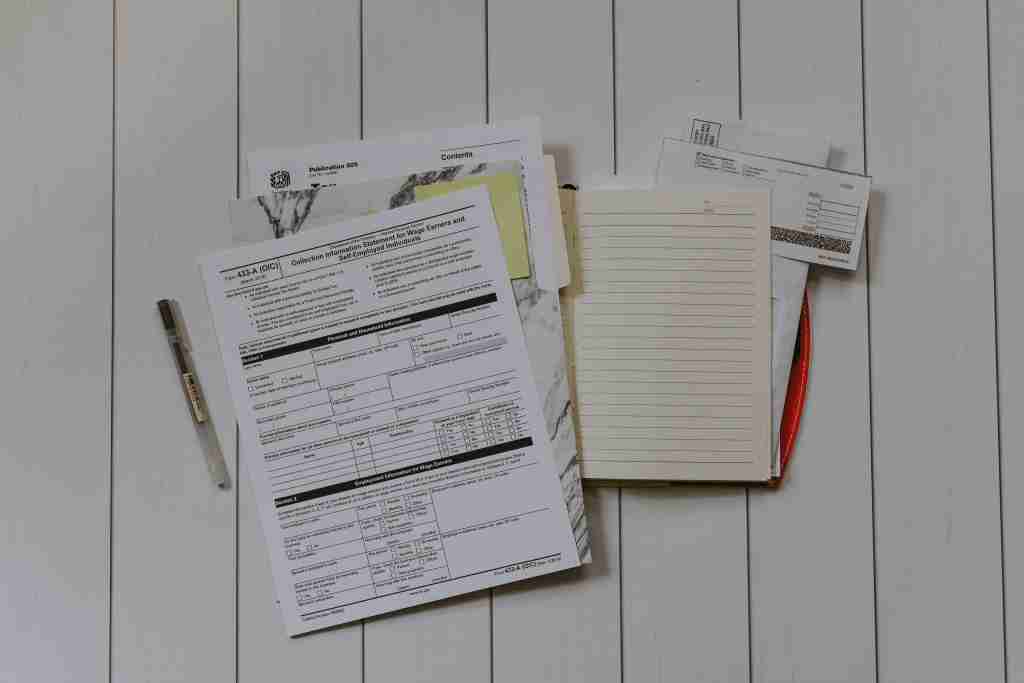

1.7 発行側は、領収書を保管する必要がありますか

はい。

領収書の控えは、発行した事業年度の確定申告の提出期限から7年間保管しなければなりません。

「法人税法施行規則」

第五十九条 青色申告法人は、次に掲げる帳簿書類を整理し、起算日から七年間、これを納税地(第三号に掲げる書類にあっては、当該納税地又は同号の取引に係る国内の事務所、事業所その他これらに準ずるものの所在地)に保存しなければならない。

(一と二を省略させていただきます。)

三 取引に関して、相手方から受け取った注文書、契約書、送り状、領収書、見積書その他これらに準ずる書類及び自己の作成したこれらの書類でその写しのあるものはその写し。

以上が、よく取り上げられる実際にあった領収書に関する質問です。

もし領収書に関して困る場面にであったら、ぜひ参考にしてください。

詳しくはこちら

それでは、領収書の基本知識また正しい書き方を学びましょう。

領収書とは

前記の通り、領収書は経費計上する根拠となります。

そのため、領収書は税金と非常に重要な関係がある、身近でだけれども、重要な書類ということです。

正しく書かれていないと、その実行力もどうかも経費が認められるかどうかを決めます。

2.1 領収書とレシートの違い

先に結論を出すと、実は領収書とレシートの効力は同じです。

「金銭又は有価証券の受取書や領収書は、印紙税額一覧表の第17号文書「金銭又は有価証券の受取書」に該当し、印紙税が課税されます。受取書とはその受領事実を証明するために作成し、その支払者に交付する証拠証書をいいます。したがって、「受取書」、「領収証」、「レシート」、「預り書」はもちろんのこと、受取事実を証明するために請求書や納品書などに「代済」、「相済」とか「了」などと記入したものや、お買上票などでその作成の目的が金銭又は有価証券の受取事実を証明するものであるときは、金銭又は有価証券の受取書に該当します。」

(参考:「No.7105金銭又は有価証券の受取書、領収書」国税庁ホームページhttps://www.nta.go.jp/taxes/shiraberu/taxanswer/inshi/7105.htm)

しかも、レシートの方がより信用が担保されています。なぜなら、「店名」「日付」「時間」「明細」など情報が詳しく印刷されていて、手書き領収書より改ざんの可能性が低くなります。

レシートには、但し書きが載っていないという指摘もありますが、最近のレシートには、買い物の内容が細かく書かれているので、むしろ但し書きより信憑性が高いです。

確かに手書き領収書よりレシートの方が良いですが、あらゆる店にレジスターが置かれるわけではありません。

また、レシートより領収書を信用している日本人もたくさんいるので、領収書の書き方を勉強しておくべきでしょう。

ちなみに、以下の内容に書かれた「領収書」はすべて手書き領収書と想定します。

2.2 領収書の購入

店内に領収書が揃っていない、また領収書を使い切る時、急にお客様に領収書を求められる場合には、近所のコンビニに行けば、領収書を購入できるはずです。

コンビニだけではなく、文房具屋・本屋・100円ショップなど色々なところで購入できます。

市販されている領収書以外、希望によって、自分の店の情報が事前に印刷されている領収書も注文できます。

領収書の書き方

3.1 宛名

宛名は誰がお金を使ったのかを明確にするためのものです。宛名に会社の名前で記入する時、必ず「株式会社」を省略せず書きましょう。

聞き取りにくい会社名があったら、お客様に書いてもらう、また名刺をいただくのが良い方法です。

「空欄にしてください」や「上様で書いてください」と言われたこともよくありますね。

まず、空欄の場合には、国税庁の規定によって、飲食店業から発行される領収書は受ける事業者の氏名また名前を省略しても大丈夫です。

また、「上様」の場合には、宛名の記入方法は企業ごとの社内ルールに従うので、飲食店にとっては、あんまり関係がありません。そのため、ご心配なく、お客様の希望に沿って、記入しましょう。

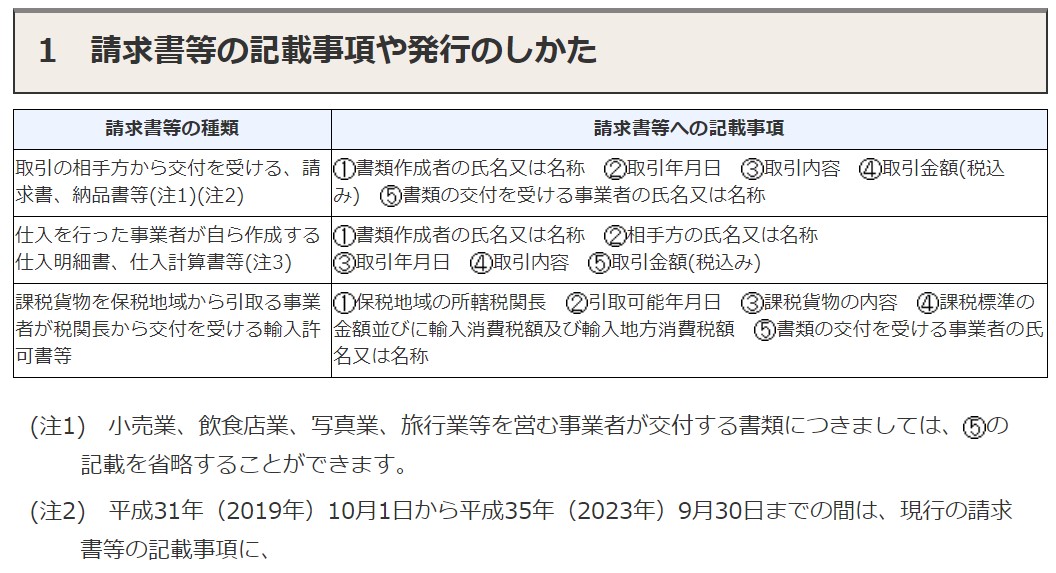

(参考:「No.6625請求書等の記載事項や発行のしかた」国税庁ホームページ

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6625.htm)

3.2 日付

領収書にとって、日付の記載は必須です。日付について、「領収書を発行した日付」と「お金を実際に受けた日」また「空欄にしてほしい」、この三つの状況に悩んでいる方は必ずいますよね。

飲食店の場合には、「領収書を発行した日付」と「お金を実際に受けた日」は基本的に一緒です。万が一、この二つの日付が合わないなら、【1.2】で書いた通りに、受領日と後日発行の事情を記入しましょう。

また、お客様に「要望して日付を記載してほしい」や「空欄にしてほしい」と言われることはよくありますよね。その場合には、法律上の安全の為に、但し書きに支払いの日付を書いた方が良いです。

もし、それも嫌がられる場合は、その時のやり取り等を記録するのをお勧めします。日付記入は一見簡単な作業ですが、税金問題に絡まれないように、柔軟に対応しましょう。

3.3 金額

領収書の金額は一番重要なところと言えます。金額改ざんを防ぐために、金額の書き方をしっかり把握しましょう。

数字の前に「¥(円マーク)」または「金」を記入します。

数字は3桁ごとに「,(カンマ区切り)」が必要です。

数字の最後に、「-(ハイフン)」または「※(米印)」を忘れずに記入しましょう。

金額が大きい場合には、漢数字また大字で書かれる領収書もあります。

詳しくはこちら

3.4 但し書き

飲食店の場合の但し書きは、ほぼ三つの種類しかありません。

食事代として

飲み物代として

お品代として(持ち帰りなどの場合)

注意すべきなのは、但し書きは空欄にしてはいけないことです。

3.5 発行者

手書きでもゴム印でも大丈夫ですが、お客様によって角印を求める方もいるし、角印を押すと信頼感も出せるので、認印を押しましょう。

また店の住所や電話番号などの連絡先も必要なので、忘れずに記入しましょう。

3.6 収入印紙

前述の通り、5万円以上の領収書には印紙を貼ることが必要です。

収入印紙を節約する為に、領収書を分割発行は一つの方法ですが、もう一つ別の方法もあります。それは消費税と本体価格を分けて書くことです。なぜなら、消費税額は印紙税の対象にされません。

金額だけ書かれる領収書は消費税がはっきり分からないので、領収書金額全体が印紙税の対象になって、店にとって損になってしまいます。

また、収入印紙を貼ったあとに、消印を押すことを絶対に忘れないでください。消印が押されることで、使用済みであることを示し、再使用を防ぐことができます。

消印を押す際には領収書と収入印紙にまたがって割印されていればいいです。

印鑑がない場合には、ボールペンでサインしても大丈夫です。ちなみに、再発行の領収書に収入印紙を貼る必要はありません。

まとめ

領収書の書き方について、とても重要なのは金額、日付また但し書きです。

また、お客様の要望を重視しなければならないですが、税金問題に絡まれないように、必要があれば、柔軟なお断りも大事なことです。